- L’assureur BNP Paribas Cardif, BNP Paribas Banque Privée et Blackstone lancent une nouvelle unité de compte (UC) adossée à de la dette privée disponible dans les contrats d’assurance-vie, de capitalisation et de PER individuels.

- Les clients de BNP Paribas Banque Privée en France bénéficieront d’un accès exclusif à cette offre en unités de comptes jusqu’au 5 avril 2024.

- Ce nouveau support permet à BNP Paribas Cardif et BNP Paribas Banque Privée de renforcer la gamme de produits patrimoniaux proposés à leurs clients en leur donnant accès à une typologie d’actifs habituellement réservés aux investisseurs institutionnels.

BNP Paribas Banque Privée et BNP Paribas Cardif, en partenariat avec Blackstone, plus grand gestionnaire d’actifs alternatifs au monde, lancent « Blackstone Crédit Privé Europe SC », une nouvelle unité de compte adossée à de la dette privée. Ce nouveau support est accessible en exclusivité aux clients de BNP Paribas Banque Privée via les contrats d’assurance-vie, de capitalisation et PER individuels de BNP Paribas Cardif.

Lancée avec une période de souscription exclusive jusqu’au 5 avril 2024 pour les clients de BNP Paribas Banque Privée, « Blackstone Crédit Privé Europe SC » est disponible via un fonds d’investissement axé sur la dette privée. En tant que fonds evergreen1, il offre aux épargnants un accès à ces fonds, traditionnellement réservés aux investisseurs institutionnels.

En investissant dans les grandes entreprises européennes, « Blackstone Crédit Privé Europe SC » permet aux épargnants de diversifier leurs actifs et de viser un potentiel de performance plus élevé grâce à la dette privée à taux variable, tout en bénéficiant de l’envergure et de l’expérience de Blackstone.

Rashmi Madan, Head of EMEA pour Blackstone Private Wealth Solutions :

« Nous sommes ravis de nous associer à BNP Paribas Banque Privée et BNP Paribas Cardif pour apporter notre stratégie européenne de dette privée à leurs clients. Cette initiative s’inscrit dans notre mission d’élargir l’accès des investisseurs particuliers à la dette privée en France et en Europe. La France est un marché clé pour nous, et nous constatons une forte appétence de la part des investisseurs individuels pour diversifier leur portefeuille afin d’inclure les marchés privés. ».

« Nous sommes heureux de lancer un accès exclusif à ce produit en unités de compte de dette privée pour nos clients privés français. Il leur permettra d’investir dans des entreprises européennes attractives par le biais de prêts garantis de premier rang et de renforcer la diversification de leur portefeuille. BNP Paribas Banque Privée dispose d’une solide expertise interne sur les marchés privés, ce qui nous permet de travailler avec les meilleurs gestionnaires d’actifs, tels que Blackstone. »

ajoute Nicolas Otton, Directeur de BNP Paribas Banque Privée.

« Nous nous réjouissons de ce partenariat avec Blackstone qui nous permet d’élargir notre offre sur les marchés privés au sein des contrats d’assurance-vie, de capitalisation et de PER individuels distribués par BNP Paribas Banque Privée en France. Ce nouveau fonds de dette privée souligne notre volonté d’offrir une solution d’investissement qui donne du sens à l’épargne pour les clients en quête de diversification »

déclare Fabrice Bagne, Directeur général adjoint de BNP Paribas Cardif, responsable France.

1Véhicule d’investissement sans date prédéfinie de clôture

Pour aller plus loin

Orange et son partenaire assureur BNP Paribas Cardif, étendent la couverture de leur assurance mobile en incluant deux nouvelles garanties : la garantie panne et la garantie batterie.

En complément de la prise en charge des sinistres vol, casse et oxydation, les nouveaux clients à l’assurance mobile Orange peuvent, depuis le 1er février, bénéficier d’une réparation de leur mobile en cas de panne survenant au-delà de la période de garantie commerciale. Ils peuvent bénéficier également d’un changement de batterie, sans frais supplémentaires, dès lors que celle-ci est à moins de 80% de sa capacité d’origine.

En complément, et uniquement pour les clients qui souscrivent à cette assurance avec un iPhone, cette nouvelle offre permet de bénéficier de 50GO d’iCloud+ offert pour sauvegarder leurs photos, vidéos et fichiers.

Selon le type de sinistre (panne, casse, oxydation ou batterie qui ne tient plus la charge), après déclaration et acceptation de l’assureur, le client Orange peut profiter d’un service de réparation de proximité dans un centre agréé Orange ou dans un centre de réparation centralisé en France via un point relais. Les délais de réparation sont estimés entre 2h et 24h pour une réparation de proximité et 5 jours en moyenne pour une réparation dans un centre de réparation centralisé. En cas de vol, un mobile de remplacement est proposé dans les 24h qui suivent l’acceptation du sinistre.

Cette nouvelle offre d’assurance mobile s’adresse à tous les clients mobiles Orange, qu’ils aient acheté leur mobile chez Orange ou non.

Cette offre, enrichie de nouvelles garanties et services, proposée par Orange et BNP Paribas Cardif, à travers sa filiale Karapass Courtage, illustre la volonté des partenaires de prolonger la durée de vie des mobiles de leurs clients.

Guillaume de Riberolles, directeur des produits et services financiers chez Orange France :

« Le smartphone de nos clients est précieux. Chez Orange, nous étions convaincus que nous pouvions leur proposer une offre qui aille au-delà des traditionnelles couvertures d’assurance. C’est pourquoi nous avons décidé de changer de paradigme en ajoutant de nouvelles garanties et du service qui doivent permettre d’allonger la durée de vie des smartphones. Avec cette nouvelle offre, nous démontrons qu’il est encore possible d’innover dans le domaine de l’assurance en proposant à nos clients Orange la solution la plus complète du marché ».

Selon Baptiste Auffret, directeur des partenariats affinitaires chez BNP Paribas Cardif :

« Nos partenaires souhaitent fidéliser leurs clients en apportant des services complémentaires. Sur ce marché concurrentiel, viser le haut du podium implique de fournir des prestations de qualité afin de susciter la confiance auprès de la clientèle. Chez BNP Paribas Cardif nous veillons à ce que les produits soient accessibles, adaptés, utiles et à forte valeur ajoutée pour le client. Le clien

t veut se simplifier la vie grâce à des produits plus couvrants. En ce sens, les produits qui couvrent le foyer ou la famille commencent à prendre leur envol ».

Plus d’informations sur l‘offre d’assurance mobile d’Orange sur la boutique Orange.fr.

A lire aussi

BNP Paribas Cardif augmente de 100 points de base le taux de rendement de ses contrats d’assurance vie et de capitalisation pour 2023. L’assureur poursuit sa politique de convergence des taux servis quels que soient le produit et le canal de distribution. Ainsi 93% des contrats bénéficient d’un taux net1 et hors bonus de 3%2, à comparer aux 2% servis en 2022.

Le taux de rendement moyen s’établit à 3,03% pour 2023.

La compagnie fait bénéficier l’ensemble de la communauté des assurés de la reprise à la Provision pour Participation aux Bénéfices (PPB). La politique prudente de constitution des réserves de ces dernières années permet cependant de maintenir un taux de PPB élevé, représentant désormais 5,44% des encours soit 4 619 millions d’euros. La qualité de la gestion financière permet par ailleurs de maintenir une politique de gestion dynamique à long terme.

Les principaux contrats affichent, pour 2023, des taux de rendement nets1 hors bonus2 de :

- BNP Paribas Multiplacements Privilège : 3%

- BNP Paribas Multiplacements 2 : 3%

- Cardif Elite : 3%

- AEP Nova Stratégies: 3%

Par ailleurs, en 2023 les clients ont bénéficié, sur leurs versements, de taux servis bonifiés allant jusqu’à 5%.

1Nets de frais de gestion et bruts de prélèvement sociaux

2Auxquels s’ajoutent les bonus sur versement

A lire aussi

BNP Paribas Cardif et Orange, partenaires depuis 2018 pour des offres d’assurance couvrant les appareils mobiles, annoncent aujourd’hui la mise en place d’une solution permettant d’automatiser l’acceptation des sinistres casse et oxydation. Les assurés déclarant un sinistre ont la possibilité, à partir d’un score calculé par l’intelligence artificielle (IA), d’obtenir une décision en quelques secondes. L’IA reproduit le processus de réponse de l’être humain grâce à un algorithme construit à partir des données déclarées par le client mais aussi celles relatives à son comportement passé.

S’ils le veulent, les assurés peuvent faire le choix de ne pas recourir à cette solution et d’être pris en charge par des gestionnaires de sinistre. Ce circuit de traitement servira aussi aux sinistres qui ne seraient pas acceptés automatiquement par l’IA.

Cette démarche s’inscrit dans les engagements de BNP Paribas Cardif qui place l’expérience client au cœur de sa stratégie, notamment au bénéfice de plus d’un million de clients d’Orange ayant souscrit aux assurances BNP Paribas Cardif pour protéger leur smartphone, leur tablette, leur montre et accessoires. La compagnie s’appuie sur la technologie et l’IA afin de répondre aux attentes des assurés et rendre l’assurance plus accessible, par exemple en permettant au client de bénéficier de démarches rapides au moment de la souscription du contrat et lors de la déclaration du sinistre.

Pour Baptiste Auffret, directeur des partenariats affinitaires de BNP Paribas Cardif :

« Répondre à une demande en moins de cinq secondes c’est gagner en satisfaction client. La mise en place de cette solution d’acceptation automatique des sinistres marque une nouvelle étape dans notre partenariat avec Orange et notre ambition commune d’offrir la meilleure expérience client possible. BNP Paribas Cardif souhaite utiliser l’innovation autour de la technologie et l’intelligence artificielle pour maîtriser la sinistralité tout en répondant aux besoins et attentes des clients de son partenaire. Avec cette nouvelle solution nous avons accéléré le processus d’acceptation des sinistres en passant d’un délai moyen de deux heures à quelques secondes. »

Pour Guillaume de Riberolles, directeur des produits et services financiers chez Orange France :

« Le téléphone mobile est devenu tellement essentiel dans notre quotidien que nous devons apporter à nos clients une solution immédiate en cas de sinistre. Après avoir proposé un échange en 24h de leur téléphone, nous avons travaillé avec notre partenaire BNP Paribas Cardif, pour accepter un sinistre en quelques secondes, grâce à l’intelligence artificielle. Pour Orange, cette innovation est au service de la satisfaction de nos clients afin d’apporter la meilleure expérience au moment d’un sinistre ».

A lire aussi

- Issu d’une étroite collaboration entre BNP Paribas Asset Management, BNP Paribas Corporate & Institutional Banking et BNP Paribas Cardif, ce nouveau fonds s’appuie sur les synergies rendues possibles par le modèle diversifié de la Banque.

- Il conjugue les expertises complémentaires de chaque métier pour offrir une solution de financement complète aux projets et acteurs impliqués dans la transition énergétique.

- Avec pour cible 500 à 750 millions d’euros en provenance d’investisseurs institutionnels, il vise à soutenir des projets en Europe continentale.

- Trois investissements ont déjà été réalisés dans des projets œuvrant pour la transition énergétique.

BNP Paribas annonce le lancement du fonds BNP Paribas Climate Impact Infrastructure Debt, une initiative portée par les engagements de BNP Paribas Asset Management (BNPP AM), BNP Paribas Corporate & Institutional Banking (BNPP CIB) et BNP Paribas Cardif en faveur du financement de la transition énergétique.

Géré par la division Private Assets de BNPP AM, BNP Paribas Climate Impact Infrastructure Debt est structuré comme un Fonds d’Investissement Alternatif Réservé luxembourgeois (« RAIF ») et classé article 9 dans la règlementation SFDR. Intégrant un investissement initial de BNP Paribas Cardif, le fonds a pour ambition de lever 500 à 750 millions d’euros auprès d’investisseurs institutionnels et vise un profil investment grade. Il a pour objectif de soutenir des projets œuvrant pour la transition énergétique en Europe continentale, conformément à sa philosophie d’investissement mettant l’accent sur les énergies renouvelables, la mobilité propre, l’économie circulaire, y compris de nouveaux secteurs tels que les batteries, l’hydrogène et la capture du carbone. Trois investissements ont déjà été réalisés par le fonds, avec des financements pour un producteur d’énergie bas carbone, une plateforme de chauffage urbain d’origine verte et un portefeuille de parcs éoliens onshore.

Les équipes de marché et d’origination du fonds pourront compter sur une collaboration renforcée au sein de la Banque, et bénéficieront notamment des capacités d’origination les plus performantes du Low Carbon Transition Group de BNP Paribas CIB, avec plus de 200 professionnels de l’investissement dédiés au conseil et à la création d’actifs bas carbone, ainsi que sur l’expérience de BNPP AM en matière d’investissements en infrastructure et finance durable.

Karen Azoulay, Responsable des Actifs Réels pour la division Private Assets de BNP Paribas Asset Management, commente :

« La durabilité est un pilier de la stratégie de développement de notre division Private Assets. Le lancement de notre fonds de dette infra, Climate Impact Infrastructure Debt Fund, marque une étape importante dans nos efforts continus pour soutenir le financement du passage à une économie bas carbone et offre à nos clients la capacité d’origination unique de BNP Paribas dédiée à cette classe d’actifs. »

Olivier Hereil, Directeur Général Adjoint de BNP Paribas Cardif en charge de la gestion d’actifs ajoute :

« En tant qu’investisseur responsable, nous sommes fiers de collaborer au lancement de Climate Impact Infrastructure Debt. Notre conviction chez BNP Paribas Cardif, en accord avec la politique de transition énergétique du Groupe BNP Paribas, est qu’il est essentiel de gérer l’épargne des assurés dans une perspective pérenne, en combinant performance financière et impact positif sur l’environnement et la société. Ce nouvel investissement s’inscrit dans le cadre de l’engagement de BNP Paribas Cardif d’allouer 1 milliard d’euros par an en moyenne à des investissements à impact positif d’ici fin 2025. »

« S’appuyant sur la force du modèle intégré de la Banque, ce nouveau fonds est une nouvelle preuve de l’accélération du développement de notre expertise en matière de réduction des émissions carbone au service de nos clients entreprises. Il offre également une stratégie différenciante aux investisseurs institutionnels désireux d’investir dans la transition de l’économie réelle », déclare Khoi Anh Berger Luong, Responsable des actifs réels pour la région EMEA chez BNP Paribas CIB.

Séverine Mateo, Responsable du Low-Carbon Transition Group de BNP Paribas, conclut : « La mise en commun des capacités d’origination, de distribution et d’investissement de BNP Paribas au service d’une transition bas carbone s’inscrit parfaitement dans la stratégie du Groupe visant à accélérer le passage à une économie bas carbone plus durable. »

A lire aussi

Le Groupe BCC Iccrea et BNP Paribas Cardif signent un partenariat stratégique en assurance vie en Italie

Cet accord prévoit une prise de participation par BNP Paribas Cardif de 51% du capital de BBC Vita ainsi qu’un accord de distribution exclusive avec BCC Banca Iccrea.

BCC Banca Iccrea, société mère du Groupe BCC Iccrea, et l’assureur BNP Paribas Cardif ont signé un partenariat stratégique de bancassurance dans le domaine de l’assurance vie.

Le choix de la banque BCC Iccrea (holding du Groupe BCC Iccrea) est le fruit d’un processus de sélection complexe impliquant plusieurs entreprises leaders sur le marché européen de l’assurance, avec une position consolidée également dans le domaine de l’assurance vie en Italie.

La proposition de BNP Paribas Cardif, filiale assurance du Groupe BNP Paribas, se distingue par sa gamme de produits avec des offres personnalisées pour le Groupe BCC Iccrea afin de soutenir le réseau de vente. L’accord prévoit notamment l’acquisition par BNP Paribas Cardif de 51% de BCC Vita, la compagnie d’assurance vie du Groupe BCC Iccrea, créée en 2008 pour distribuer des produits d’assurance vie et de prévoyance à travers une large gamme de contrats à même de répondre aux besoins de sécurisation de l’épargne et de protection des clients. BNP Paribas Cardif pourra étendre le partenariat jusqu’à une durée totale de 15 ans et acquérir 19% de parts supplémentaires de BCC Vita.

Pour le Groupe BCC Iccrea, l’accord permettra de renforcer et d’aligner la gamme de produits des 116 banques BCC* du Groupe BCC Iccrea en matière de bancassurance, assurant ainsi la continuité de l’engagement pris par BCC Vita.

Cet accord de distribution exclusive avec BCC Banca Iccrea, holding du deuxième groupe bancaire italien en nombre d’agences, permet à BNP Paribas Cardif de poursuivre sa diversification à travers de nouveaux réseaux de distribution, notamment en Italie. En parallèle, BNP Paribas Cardif poursuit son plan stratégique et son ambition de renforcer sa position sur le marché mondial de l’assurance à travers de nouvelles opportunités commerciales.

Dans le cadre de ce partenariat, BCC Servizi Assicurativi jouera un rôle stratégique particulier. Ce pôle spécialisé en assurance du Groupe BCC Iccrea a renforcé depuis août 2020 ses services d’assistance personnalisée et de conseil pour les clients et les actionnaires des banques BCC membres, ainsi que son soutien en matière d’innovation technologique dédiée au réseau de ses 2 500 agences en Italie. BCC Servizi Assicurativi, dont la mission est de capitaliser sur l’important potentiel de croissance offert par le secteur de la bancassurance, a progressivement assumé le rôle de centre de compétences en assurance, tant pour les sociétés du Groupe BCC Iccrea que pour les BCC.

« Je suis très heureux que nous ayons pu conclure un accord commercial en assurance vie avec BNP Paribas Cardif, un partenaire important en Italie et en Europe », a commenté Mauro Pastore, directeur général du Groupe BCC Iccrea. « Ce partenariat fait suite à une longue évaluation interne visant à identifier une entreprise capable d’assurer à nos 116 BCC une gamme de produits complète et compétitive et un modèle d’exploitation tirant parti de l’infrastructure existante dans tout le pays. C’est avec ces ressources que nous voulons gagner de nouvelles parts de marché dans le secteur, grâce à un suivi attentif et à une offre complète capable de répondre aux besoins de protection variés et croissants de nos clients ».

L’opération est soumise à l’autorisation des autorités compétentes.

*BCC : Banche di Credito Cooperativo (réseau de banques coopératives)

A lire aussi

Les CGP ont un moral solide et se projettent avec optimisme malgré les crises successives.

- 80% des CGP estiment que leurs clients auront tendance à orienter leurs placements vers des fonds moins risqués et 73% à diversifier leurs avoirs

- 93% des CGP déclarent d’ailleurs que leurs nouveaux clients font appel à eux pour préparer leur retraite

- 80% des CGP restent confiants pour leur activité

- 62% des CGP s’attendent à ce que leurs clients soient d’avantage sensibles au rendement au cours des prochains mois

- Citée par 69% des CGP, la réglementation constitue leur principal enjeu

- 7 CGP sur 10 considèrent un projet d’acquisition ou de cession

BNP Paribas Cardif présente les résultats de la 17ème édition du baromètre du marché des conseillers en gestion de patrimoine1. Mené avec KANTAR, un des leaders mondiaux des études marketing, le baromètre 2023 de BNP Paribas Cardif a sondé le moral des CGP et les a questionnés sur l’impact du contexte géopolitique et économique actuel sur leur activité ainsi que sur les attentes de leurs clients.

Un optimisme porté par une dynamique commerciale solide

3 CGP sur 10 se sentent fortement impactés par le contexte géopolitique et économique actuel, marqué par l’inflation et la remontée des taux, 27% d’entre eux se disant fortement impactés (vs 16% en 2022). Néanmoins, pour 95% des CGP la profession se porte plutôt bien ou très bien. Cette même profession, reste optimiste cette année encore, portée notamment par une dynamique commerciale solide. Ainsi 64% des CGP déclarent que leur clientèle a augmenté au cours des douze derniers mois, une tendance qui concerne plus particulièrement les cabinets de trois conseillers et plus (73%).

Par ailleurs, cette dynamique se matérialise par un rajeunissement de la clientèle pour la moitié des CGP interrogés, et un élargissement de cette clientèle vers des cibles moins aisées pour près d’un quart.

Les perspectives de développement à long terme sont également positives, 80% des CGP interrogés déclarent ainsi être confiants pour leur activité pour les douze prochains mois (vs 78% en 2022), et 84% considèrent que les perspectives de développement pour les cinq années à venir sont importantes.

Les CGP anticipent que leurs clients seront plus sensibles au rendement en complément de la sécurité et la diversification

Aujourd’hui une majorité des CGP (59%) constate une inquiétude toujours présente chez leurs clients vis-à-vis de leurs placements. Ce phénomène s’est traduit par le maintien, voire la baisse du volume des placements financiers de ces derniers. En effet, 45% des CGP estiment que leurs clients ont cherché à réduire le volume de leurs placements financiers. Aussi, la profession indique que les clients ont voulu réorienter leurs placements vers des fonds moins risqués pour 80% et diversifier leurs enveloppes d’investissement en dehors et au sein de l’assurance vie pour plus de 70%. Dans le contexte d’inflation et de remontée des taux, 62% des CGP s’attendent à ce que leurs clients soient davantage sensibles au rendement au cours des prochains mois en complément de la sécurité.

Concernant la typologie des actifs au sein des contrat d’assurance vie, cette année marque le retour des fonds euros et le développement de certaines classes d’actifs parmi les solutions d’investissements proposées par les CGP à leurs clients. Ainsi 39% des CGP comptent davantage proposer les fonds euros (vs 14% en 2022), 54% des produits structurés, 44% des obligations, et 42% des fonds responsables.

Par ailleurs, en complément de l’assurance vie, les produits de prévoyance et de retraite sont toujours plébiscités. 93% des CGP interrogés déclarent d’ailleurs que leurs nouveaux clients font appel à eux pour préparer leur retraite en plus de faire fructifier un capital, 22% déclarent qu’il s’agit même de la première raison. Ainsi, 37% des CGP comptent renforcer leur offre en retraite individuelle dans leurs portefeuilles d’ici deux ans, et 22% en retraite collective.

Enfin, l’importance de la dimension responsable dans le choix d’un fonds est un acquis des CGP, qui se stabilise depuis trois ans. Ainsi, 62% des CGP interrogés déclarent que le caractère responsable (intégrant des critères environnementaux, sociaux et de gouvernance) d’un fonds est important (vs 66% en 2022). La moitié des CGP estime d’ailleurs que leurs clients seront de plus en plus nombreux à vouloir donner du sens à leurs placements et choisir de manière ciblée où vont leurs investissements.

Evolutions de la profession: la réglementation, un défi permanent pour les CGP

Aujourd’hui, 69% des CGP citent la réglementation comme le premier enjeu de la profession devant la recherche de solutions d’investissement adaptées au contexte économique ou encore l’allocation d’actifs. Les CGP sont conscients de l’utilité et de la nécessité d’appliquer cette réglementation puisque 69% d’entre eux considèrent le cadre réglementaire comme un moyen de les protéger ainsi que leurs clients (64%), et ils sont même 17% à être tout à fait d’accord avec ces affirmations. Dans ce contexte, les CGP déclarent s’appuyer en priorité (82%) sur les associations professionnelles pour se tenir informés et conformes à la réglementation et 25% se tourner vers les établissements financiers.

Enfin, les CGP sont sereins face aux évolutions de la profession. Le baromètre révèle cette année encore que la structuration du marché est toujours en cours et que celui-ci tend à se consolider. Dans cette nouvelle édition, 7 CGP sur 10 indiquent être concernés par des projets d’acquisition ou de cession (68% vs 65% en 2022).

1 Méthodologie : enquête en ligne menée par KANTAR du 30 mai au 27 juin 2023 auprès d’un échantillon de 158 CGP représentatifs du marché des CGP (représentativité assurée par quotas sur la taille de la structure)

Pour aller plus loin

Simplification des démarches d’indemnisation : FranceConnect, la Caisse nationale de l’Assurance Maladie et BNP Paribas Cardif s’associent pour simplifier le traitement des sinistres et le parcours d’indemnisation

Afin d’améliorer et faciliter les démarches en ligne, la direction interministérielle du numérique du ministère (DINUM) de la Transformation et de la Fonction publiques, ayant créé et opérant FranceConnect, s’associe, avec la Caisse nationale de l’Assurance Maladie (Cnam), à BNP Paribas Cardif permettant à ses assurés de bénéficier d’un parcours de prise en charge simplifié et encore plus sécurisé.

Dès aujourd’hui, grâce au développement d’un service de récupération automatique des indemnités journalières versées par l’Assurance Maladie, via FranceConnect, les assurés de BNP Paribas Cardif, détenteurs d’un contrat d’assurance emprunteur dans le réseau bancaire BNP Paribas* et éligibles à des indemnisations faisant suite à des arrêts de travail, peuvent bénéficier d’un traitement facilité de leurs sinistres et d’un parcours d’indemnisation plus simple et plus rapide.

Pour ce faire, ils devront préalablement donner leur consentement pour la transmission par l’Assurance Maladie de leurs indemnités journalières perçues en cas d’arrêt de travail. Cette démarche est accessible dans leur espace indemnisation en se connectant, via FranceConnect. Ainsi, BNP Paribas Cardif sera en mesure de récupérer et traiter les données des six derniers mois. En mettant en place ce service, les assurés bénéficient d’un traitement simplifié ne nécessitant pas de transmettre une pièce-justificative, ceci rendant la prise en compte du sinistre facile, rapide et sans effort et s’inscrivant pleinement dans la simplification des services aux usagers.

Cette avancée est un premier pas vers la bascule sur l’interface sécurisé FranceConnect+, la solution pour lutter contre les tentatives de fraudes et d’usurpations d’identités, des démarches sensibles impliquant des flux financiers attendue dès le mois de décembre 2023. Ceci s’inscrivant notamment dans le cadre des annonces de la Première ministre promulguées le 9 mai dernier, lors du comité interministériel de la transformation publique, dédiées à simplifier et améliorer les démarches administratives des Français et lutter contre la complexité administrative.

« Grâce à FranceConnect, BNP Paribas Cardif et la Cnam viennent simplifier les démarches des Français grâce à l’envoi automatique des justificatifs à transmettre. En s’emparant de cet outil pour les démarches de ses utilisateurs, BNP Paribas Cardif ouvre un mouvement qui, j’espère, s’élargira aux autres acteurs du secteur bancaire. Plus encore, il pourra amorcer l’usage de FranceConnect+ qui permet des démarches sécurisées, plus simples et une protection garantie des données personnelles pour les démarches sensibles telles que celles comportant des flux financiers. »

Stanislas Guerini, ministre de la Transformation et de la Fonction publiques

« Avec ce modèle de connexion public/privé nous allons encore plus loin dans l’automatisation de nos parcours clients au service de notre mission de rendre l’assurance plus accessible. En mettant en place cette nouvelle fonctionnalité nous proposons à nos assurés de faciliter leurs démarches en cas d’arrêt de travail en simplifiant leur parcours d’indemnisation. BNP Paribas Cardif se positionne en précurseur sur une innovation dont nous sommes convaincus qu’elle s’imposera et transformera en profondeur l’expérience client dans l’assurance. »

Benoît Gommard, directeur grands réseaux de BNP Paribas Cardif France

*sont concernés tous les clients du réseau BNP Paribas ayant déjà adhéré ou les futurs adhérents à un

contrat d’assurance emprunteur couvrant un prêt immobilier ou un crédit à la consommation.

Pour aller plus loin

Le contrat Lucya Cardif distribué en exclusivité par Assurancevie.com et assuré par BNP Paribas Cardif est un contrat d’assurance-vie multisupports digital, offrant une gamme complète de supports d’investissement et une gestion flexible combinant gestion libre et gestion déléguée, afin de répondre au mieux aux attentes des clients. Cette collaboration renforce la position de deux entités leaders sur leurs marchés respectifs, et offre de nouvelles opportunités aux épargnants en matière d’assurance-vie.

Cette offre 100% en ligne s’inscrit dans l’ADN d’Assurancevie.com et permet à l’assureur BNP Paribas Cardif de développer son offre sur le canal digital pour répondre aux besoins de ses assurés et leur permettre d’être davantage autonomes dans leur process de souscription d’un contrat d’assurance-vie.

Le contrat d’assurance-vie Lucya Cardif est accessible dès 500 euros de versement initial et donne accès à une offre financière étendue, permettant aux assurés de répartir leur épargne entre plusieurs supports d’investissement, du plus sécurisé au plus dynamique et de les combiner selon leurs objectifs et leur profil de risque. Plus de 1400 supports en OPCVM sont ainsi accessibles auxquels s’ajoutent des supports immobiliers (SCPI, SCI), des titres vifs, des ETF et du Private Equity. En complément, les épargnants ont accès à deux fonds en euros performants : le fonds en euros de BNP Paribas Cardif et le fonds euros Private Strategies. Les clients bénéficient en outre d’une offre bonus « Lucya Cardif 2023/2024 » qui leur permet de booster le rendement de la part du versement affectée au fonds en euros. Afin de leur apporter liberté et flexibilité, les souscripteurs ont accès à deux types de gestion : une gestion libre et une gestion déléguée, combinables entre elles.

Edouard Michot, Président Fondateur d’Assurancevie.com, déclare : « Nous sommes très heureux de ce partenariat ambitieux entre BNP Paribas Cardif et Assurancevie.com, leader indépendant de l’assurance-vie digitale en France. Dès aujourd’hui, Assurancevie.com commercialisera en exclusivité Lucya Cardif, son nouveau contrat d’assurance-vie digital assuré par BNP Paribas Cardif France. Cette association entre deux entités partageant la même vision du partenariat au service des clients, marque une nouvelle étape dans l’évolution de l’industrie de l’assurance-vie. Elle offre aux épargnants une expérience inédite et des solutions performantes pour répondre à leurs besoins d’épargne. Les clients d’Assurancevie.com bénéficieront avec le contrat d’assurance-vie Lucya Cardif d’une offre unique pour répondre à leurs attentes spécifiques en matière de sécurité financière et de diversification. Ils recevront également les recommandations des conseillers experts d’Assurancevie.com sur ce produit innovant. »

Delphine Mantz, Directrice des réseaux CGP, courtiers et e-business de BNP Paribas Cardif France, ajoute : « Nous sommes fiers de cette collaboration avec Assurancevie.com qui s’inscrit pleinement dans notre modèle partenarial. Avec cette nouvelle alliance, BNP Paribas Cardif France capitalise sur son expertise reconnue sur le marché et continue de diversifier ses canaux de distribution en accélérant aujourd’hui sur la distribution digitale de produits d’épargne. Ce nouveau contrat d’assurance-vie compétitif et full digital répond parfaitement aux attentes et aux besoins de certains épargnants souhaitant souscrire entièrement en ligne.»

Le contrat Lucya Cardif est disponible à la souscription sur www.assurancevie.com.

NB : L’investissement sur les supports en unités de compte peut présenter un risque de perte en capital. L’assureur ne s’engage que sur le nombre d’unités de compte, pas sur leur valeur. La valeur de ces unités de compte qui reflète la valeur d’actifs sous-jacents n’est pas garantie et reste sujette à des fluctuations, à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers et/ou immobiliers.

Pour aller plus loin

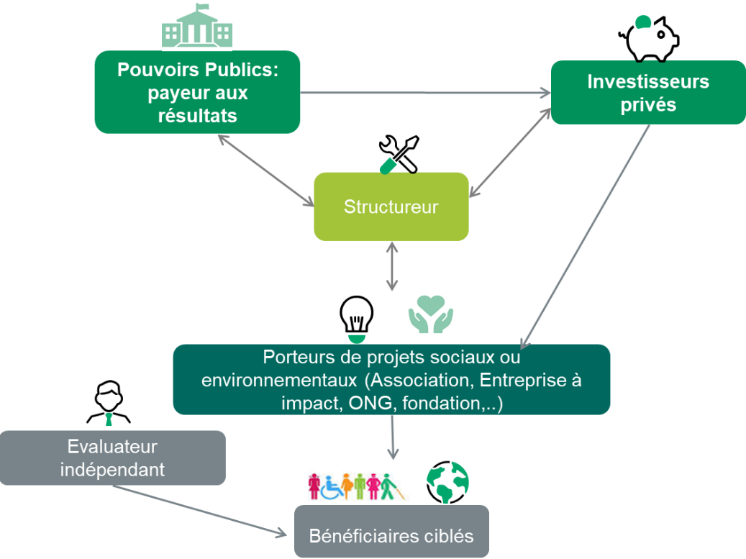

BNP Paribas, en partenariat avec la Banque des Territoires et le Fonds Européen d’Investissement, lance une initiative de place : un fonds pour soutenir le déploiement des Contrats à Impact dans l’Union Européenne

- Trois ans après avoir lancé le tout premier fonds de Contrats à Impact en France et dans l’Union Européenne, et à la suite des recommandations du Rapport Cazenave, BNP Paribas lance un second millésime, le BNP Paribas European Impact Bonds Fund 2. Ce fonds, d’une taille cible de 70 millions d’euros, vise à accélérer le développement du marché des Contrats à Impact dans l’Union Européenne.

- Trois investisseurs stratégiques se joignent à la création de ce fonds : la Banque des Territoires du Groupe Caisse des Dépôts, le Fonds Européen d’Investissement (FEI) et BNP Paribas Cardif, la filiale d’assurance du Groupe.

- Ce fonds, géré par BNP Paribas Asset Management, financera des projets à impact positif pour la société ou l’environnement qui favorisent l’innovation dans les politiques publiques tout en permettant à l’Etat de réaliser des économies.

- 10 projets structurés par BNP Paribas ont d’ores et déjà été choisis pour être financés par ce nouveau fonds.

- A l’occasion du lancement de ce fonds, BNP Paribas réunit ce jour des porteurs de projets, des investisseurs et des représentants des pouvoirs publics à L’Ascenseur dans le 4ème arrondissement de Paris, lieu hébergeant la première coalition pour l’égalité des chances.

Le Contrat à Impact est un outil de financement qui repose sur un modèle de collaboration unique entre les secteurs public, privé et l’économie sociale et solidaire (ESS), destiné à faire émerger des projets innovants positifs pour la société ou l’environnement. Ces expérimentations à impact sont déployées par des porteurs de projet et sont préfinancées par des investisseurs. Le remboursement de ce préfinancement est assuré par l’Etat si les objectifs d’impact préalablement définis sont atteints. Cette méthode de financement permet le développement à l’échelle de solutions efficaces construites sur le terrain au plus près des besoins des bénéficiaires, axées sur la prévention et l’innovation, en accompagnement des politiques publiques tout en permettant aux pouvoirs publics d’éviter certains coûts sociaux-économiques.

D’une taille cible de 70 millions d’euros, le fonds BNP Paribas European Impact Bonds 2 réunit, à son lancement, des investisseurs stratégiques tels que :

- la Banque des Territoires, qui est engagée sur les Contrats à Impact en France depuis leur émergence en 2016,

- le FEI, qui fournit un soutien majeur pour le développement des Contrats à Impact en Europe et en France,

- ainsi que des acteurs souhaitant favoriser l’innovation sociétale sur les territoires, comme BNP Paribas Cardif dont la démarche s’inscrit dans son objectif global d’investissement à impact positif d’un milliard d’euros par an en moyenne entre 2019 et 2025.

En s’appuyant sur l’expertise et les ressources de ces investisseurs privés attentifs à l’impact sociétal, ce nouveau fonds déploiera une stratégie d’investissement pour accélérer des solutions répondant à des besoins sociaux et à des enjeux environnementaux, en particulier de transition juste. En France, il financera notamment des projets labellisés par les ministères du Travail, du Plein Emploi et de l’Insertion, de l’Economie et des Finances et par l’ADEME, sur des thématiques clés telles que l’inclusion professionnelle des jeunes défavorisés, la réinsertion sociale d’anciens détenus ou de personnes en situation de handicap, l’économie circulaire ou encore la lutte contre le gaspillage alimentaire.

« La Banque des Territoires est ravie de souscrire à ce nouveau fonds issu d’une ambitieuse initiative de place ; il favorisera l’innovation sociale sur les territoires, et de ce fait s’inscrit pleinement dans la mission prioritaire de cohésion sociale et territoriale de la Banque des Territoires, pour des territoires plus inclusifs. »

Christophe Genter, directeur du Département Cohésion sociale et territoriale à la Banque des Territoires.

10 projets ont d’ores et déjà été sélectionnés pour être financés par le fonds BNP Paribas European Impact Bond Fund 2, qui permettraient notamment :

- à plus de 1 500 réfugiés, jeunes vulnérables et personnes en situation de handicap de trouver un emploi durable ou de suivre une formation diplômante ;

- d’éviter plus de 16 000 tonnes d’émissions de CO2 ;

- de réemployer plus de 5 000 tonnes de déchets.

« Le FEI a participé au développement des Contrats à Impact depuis 2015, d’abord au Royaume-Uni, puis en Finlande sur l’insertion des réfugiés, aux Pays-Bas sur la ré-insertion de soldats ainsi qu’en France, sur l’alternative à l’incarcération pour les personnes sans-abris et souffrant de maladies mentales. En ligne avec son ADN de fonds, le FEI a également soutenu plusieurs gestionnaires de fonds de Contrats à Impact en France et en Suède, et c’est au total EUR 75m qui ont été investis, directement et indirectement dans les Contrats à Impact. Avec le fonds BNP Paribas European Impact Bond 2 dans le cadre du programme InvestEU, le FEI reconfirme son intention d’œuvrer pour un marché plus pérenne, en soutenant une équipe experte de la structuration et du suivi des Contrats à Impact. »

Roger Havenith, Directeur Adjoint du FEI.

Pour gérer ce fonds et assurer l’origination des projets, BNP Paribas capitalisera sur l’expérience acquise sur son fonds pilote lancé en 2019 avec sa filiale BNP Paribas Asset Management, experte de l’investissement à impact et de la gestion de fonds solidaires (2,7 milliards d’euros d’encours dans cette classe d’actif), et avec l’équipe du Groupe dédiée à la structuration de Contrats à Impact. Ce fonds pilote de 10 millions d’euros a été totalement investi en 3 ans en France, en Belgique et aux Pays-Bas dans 8 projets, sur la protection de l’enfance, la prévention du décrochage scolaire, la lutte contre le sans-abrisme de jeunes NEETs (ni en emploi, ni scolarisés), ou encore la prévention des chutes des seniors. Certaines des innovations des porteurs de projets ont d’ores et déjà permis de faire évoluer les politiques publiques.

Au global, depuis 2016, 17 Contrats à Impact Social (CIS) structurés ou co-structurés par BNP Paribas ont été signés, pour un montant total de 51 millions d’euros et dans lesquels BNP Paribas a investi près de 22 millions d’euros.

« Le Contrat à Impact permet d’accélérer le développement de projets qui contribuent concrètement à une meilleure inclusion des populations vulnérables et à la préservation de l’environnement. Depuis 2016, BNP Paribas assure à la fois un rôle de structureur et d’investisseur pour ces Contrats à Impact et nous sommes ravis de continuer à créer les conditions favorables à leur développement aux côtés d’investisseurs engagés et renommés. Les Contrats à Impact vont jouer un rôle croissant dans les prochaines années en particulier pour soutenir les actions en faveur d’une transition juste. »

Antoine Sire, Directeur de l’Engagement d’entreprise de BNP Paribas